株や債券について興味があり、証券口座を開設したいと思っている。でも会社では副業は禁止でそれに該当するのか不安という方に向けて作りました。

この記事では証券取引が副業なのか、証券口座を開設すると会社にバレるかどうか知りたいという疑問を解決します。

証券口座を開設しても会社にばれない!?

では、この流れにのって証券口座を開設しようと思っても、未だに数多くある副業禁止の企業にお勤めの方は

「証券口座を開設したら会社にバレるのではないか」

「そもそも証券取引は副業に当たるのか」

と不安で行動できない方がいると思います。ですが、答えを先にお伝えすると

「証券口座を開設しても会社にはバレません」

「証券取引は副業にあたりません」

その理由をこれから詳しく解説します。

きっと読んだ後には安心して口座開設して証券取引を始められるはずです。

証券口座の開設は会社には分からない

そもそも証券口座はどのように作る方法は、2つの方法があります。「銀行や証券会社の窓口に行って開設する」「ネット上でネット証券口座を開設する」という方法です。今回はネット証券での口座の開設方法について簡単に説明します。

まず、ネット証券にも沢山の種類がありますが、人気なのが国内株式取引シェアNO1の「SBI証券」と楽天ポイントが貯まりやすい「楽天証券」です。それぞれ特徴がありますが、この2つがおすすめです。

口座開設の方法は以下のリンクにまとめてあるので参考にしてください。

参考

例えば、SBI証券を選んで口座開設する場合の手順を簡単に説明すると以下の通りです。

①WEB申込フォームに本人情報を入力

②本人確認書類・マイナンバー書類のアップロード

③審査通過後口座開設の完了通知の受け取り

この3ステップになります。SBI証券のホームページにも「最短5分で申し込み」と記載がある程です。

この中で「本人確認書類・マイナンバー書類のアップロード」とあり、この手続きをすると「会社にバレるのではないか」と不安になるかと思いますが、これは証券会社が本人を行うために使うのみで、捜査令状を伴う開示請求を除いて外部に情報を漏らすことはありません。

投資がバレる原因はなにか

では、口座を開設したことで会社にバレる原因はどんなものなのでしょうか。

その原因は大きく分けて2つの理由が考えられます。

「自分自身でバラしてしまう」ことと「税金の申告でバレる」ことです。

自分自身でバラしてしまう

まず「自分自身でバラしてしまう」の例を上げると、多くの利益が出て気が大きくなり同僚に自慢してしまったり、株価などが気になって業務中に取引をしてバレてしまうようなことです。

自ら会社でバラしたくないのであれば、取引していることを会社内や同僚に言ったり、取引自体に深入りせずに会社以外の場所、時間でやることを徹底しましょう。

税金の申告でバレる

次にバレる理由が「税金の申告でバレる」です。こちらが最も注意すべき理由になります。大きく関係があるのは住民税です。

住民税の額は市区町村から会社に通知され、給与から源泉徴収されます。給与が変わらないのに住民税が高くなると、会社の担当者に「何か副業をしているかもしれない」と疑われる原因になります。

特定口座の源泉徴収ありを選択すると、投資で得た利益に対する税金は証券会社により源泉徴収されます。そのため、通常は住民税の額から投資が会社にバレることはありません。

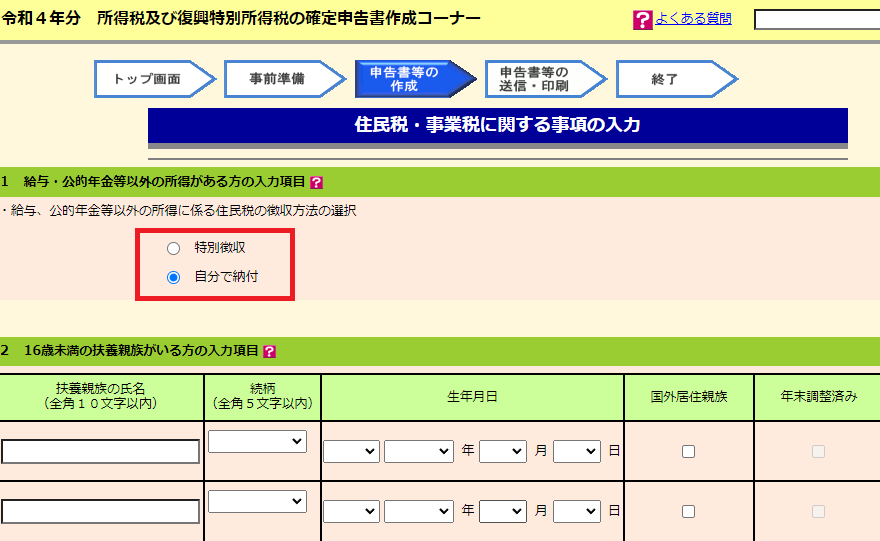

ただし、損失の繰り越しや複数の口座での損益通算のために確定申告をした場合は、会社にバレる可能性があります。確定申告では住民税の徴収方法を指定することができますが、「特別徴収」にすると、給与と投資の利益の合計から計算した税額が会社に通知されます。

そのため、損失の繰り越しや損益通算のための確定申告をする場合は、住民税の徴収方法を「自分で納付」に指定しましょう。e-taxでの確定申告であれば以下のようなチェック欄があります。

これにより投資の利益に対する税額は自分宛てに通知され、給与に対する税額だけが会社に通知されるため会社にバレなくなります。

証券取引は副業なのか

証券取引は副業にはあたりません。理由は「証券取引で得た利益は資産運用の一部だから」「法的根拠がない為」になります。

証券取引は働いて収入を得るというよりも、資産を運用して利益(収入)を得る方法になります。証券取引は財産の一部を売買しており、企業側は個人の財産に対して干渉することは出来ません。

また、株であれば本人が望んでいない場合でも財産として相続されることも十分に考えられ、会社によって規制することは出来ません。

そして副業禁止には「法的根拠がない」のも理由の一つになります。

会社員の副業禁止は、民法や労働基準法にも明確な記載はありません。原則は本業の労働時間外であれば何をするにも個人の自由になります。

日本国憲法第22条では「何人も公共の福祉に反しない限り、居住、移転及び職業の選択の自由を有する」と記載があり副業を規制するような文言はなく、むしろ規制は日本国憲法に違反するのではないかと思える程です。

その為、過去の判例では就労規則により副業を禁止することは合理性に欠けるとの判決が出ています。

つまり、例え就労規則によって副業禁止が明記されていても、会社が社員に対して副業を辞めさせたりする法的根拠はありません。

ちなみに日本国政府としては、副業や兼業を推進しています。例えば、2018年1月には厚生労働省が「モデル就業規則」を改訂し「許可なく他の会社などの業務に従事しないこと」の文言を削除し「労働者は、勤務時間外において、他の会社等の業務等に従事することができる」という規定を新たに設けをて、企業側の副業の解禁を促しています。

証券取引を注意すべき職種

証券取引は副業ではありませんが、職業によっては注意すべき職種があります。それは証券会社や生命保険といった金融機関になります。金融機関で働いていると信用取引・先物取引は禁止されています。

信用取引とは現金や株式を担保として証券会社に預けて、証券会社からお金を借りて証券取引をする取引のことで、最大預けた担保の評価額の約3.3倍までの証券取引ができます。

信用取引・先物取引が禁止されている理由は会社内部の公表前の重要な情報を使って取引を行う「インサイダー取引」を防ぐためです。

そういった情報を基に証券取引を実施すると情報を知らない人達の大きな利益損失につながる為金融商品取引法で厳しく禁止されています。違反者には証券取引等監視委員会による刑事告発や課徴金納付命令の勧告が実施されます。

また、金融機関に勤めていない人でもこのインサイダー取引に該当する場合があります。

一つの例として「持ち株会」です。奨励金制度や給料天引き制度がある為、入社時に入会する場合があります。この制度はご自身の勤めている会社の株を持っていることになります。

そのため、自分自身の会社の情報は公表前の情報も得ている可能性があります。この情報を基に自社株の売買をすることはインサイダー取引に該当します。

副業が禁止されている理由

会社側が副業を禁止している意図は主に理由は3つあります。「競業避止義務」「秘密保持義務」「職務専念義務」です。

・競業避止義務:競合他社に雇用されたり、会社と競合する業務に従事することで会社の利益を不当に侵害しないようにする必要があります。

・秘密保持義務:会社で得た情報を守らないといけません。特に競合他社へ自社の情報を漏らしてしまうと会社側の大きな損害になります。

・職務専念義務:職務時間は職務に集中しないといけません。職務中に副業をすると本来の業務効率に支障をきたします。

上記のように副業が企業の利益を損なうという考えのもと就労規則で禁止にしています。

そのため副業でなくてもこの3点該当してしまった場合は、処分の対象になる可能性もあります。

仕事には真面目に取り組みましょう。

まとめ

今回は証券口座を開設したら副業になってしまうのではないかと心配する人に向けて、

・証券取引は副業に該当するのか

・証券取引は副業なのか

について解説しました。

結論として金融機関など「インサイダー」取引が懸念される職業でなければ問題ありません。

岸田政権になってから「貯蓄から投資へ」を掲げ2024年度からの新NISA発表で制度の拡充が発表されたこともあり、今注目が集まっています。

興味がある方は始めてみて下さい。

コメント